A Petrobras trocou de comando, de conselho, divulgou o balanço que estava atrasado e apresentou um plano de negócios considerado mais realista. Afastou as grandes incertezas de seu horizonte, mas agora o mercado deve cobrar a capacidade de execução da nova diretoria. A estatal precisa reduzir seu endividamento, isso é consenso no mercado. Mas bancos e agências de classificação de riscos consideraram o plano de venda de ativos muito ambicioso. Ele soma US$ 58 bilhões em quatro anos (US$ 15 bilhões em 2015/2016 e US$ 43 bilhões em 2017/2018).

O Credit Suisse divulgou ontem um relatório com o título “Você acredita em desinvestimentos de US$ 58 bilhões?” que levanta várias questões que podem criar dificuldades para o plano de venda de ativos da estatal. A mesma preocupação está refletida na avaliação da agência de rating Moody’s, que destaca que os riscos relacionados à execução do novo plano de negócios da Petrobras são elevados, devido ao tamanho dos ativos que a companhia pretende vender e às incertezas sobre as políticas de preços de combustíveis no Brasil. Esteve também na análise do BTG Pactual, que apontou o desafio de vender ativos nesse montante “a menos que a empresa aceite vender fatias majoritárias”. A ideia da petroleira é vender fatias minoritárias em empresas cujos valores estariam hoje escondidos dentro de seu negócio.

Para o Santander, são necessários mais detalhes sobre a “meta considerável” de US$ 43 bilhões em venda de ativos em 2017 e 2018. “Apesar da natureza crítica dessa premissa, não foram fornecidos detalhes adicionais nesse momento”, disse o Santander. Embora a Petrobras possa buscar essas “metas agressivas” por meio de venda de ativos de exploração e produção, o banco avalia que a administração deve preferir, antes disso, buscar “outros valores ocultos” não relacionados a esse segmento de produção. Mesmo assim, o Santander acha que, para que as metas “ambiciosas e consideráveis” possam ser atingidas, deve ser necessário vender ativos de exploração e produção.

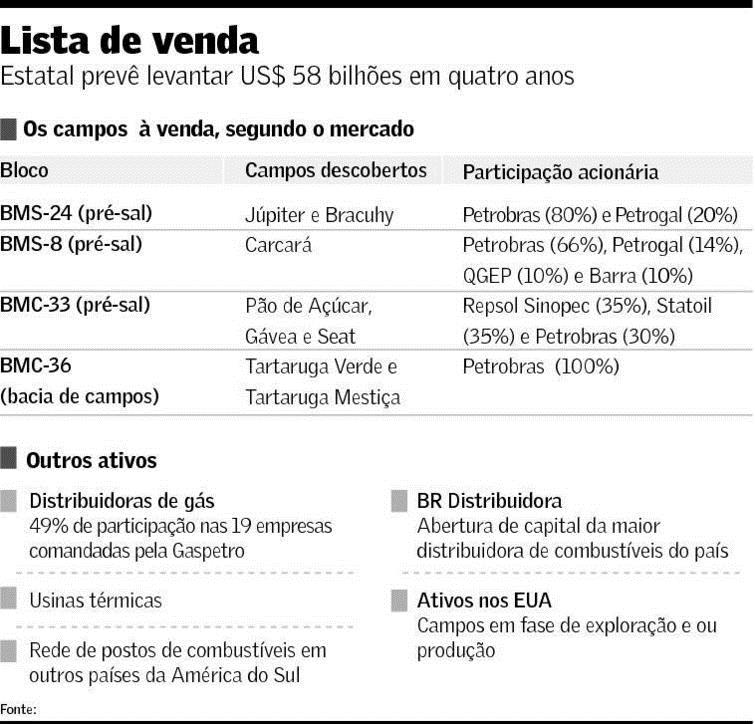

Mas a empresa não divulgou quais os ativos estão à venda. O presidente Petrobras, Aldemir Bendine, diz que não poderia dizer para não “depreciar o valor dos ativos”. Como também observou o Credit Suisse, o disclosure sobre os ativos era uma informação que o mercado buscava, diante dos números ambiciosos – essa palavra sai da boca de todos que comentam o plano. Apenas o Itaú BBA usou termo diferente: “agressivo”. E comentou: “A Petrobras não especificou quais ativos vai vender nem o potencial impacto negativo disso na relação entre seu Ebitda e sua curva de produção. A Petrobras precisa começar a vender ativos para fazer com que o mercado acredite que ela conseguirá executar o plano”, diz o Itaú BBA.

O mercado começa a especular, mas não chega aos valores apresentados pela petroleira. Toda a parte de etanol somada à petroquímica não chegaria a US$ 4 bilhões. Se vendesse 49% da BR Distribuidora, provavelmente conseguiria entre US$ 8 bilhões a US$ 10 bilhões, dependendo da demanda dos investidores numa oferta em bolsa. Ainda faltariam cerca de US$ 40 bilhões, diz um gestor.

Vender as refinarias ou parte delas, avalia o gestor, poderia ser interessante, mas parece ser algo bem complexo e que exigiria mudanças importantes nas relações com distribuidores. “Não seria possível vender num preço para o refino e vender combustível sem a margem apropriada”, diz. Dito de outra forma, para que o refino tenha valor, os preços finais aos consumidores teriam que subir bem. Hoje as margens de refino são apertadas para remunerar os investimentos, afirma. Com o petróleo na faixa de preços em que está, diz, a Petrobras teria de abrir mão de fatias bem relevantes dos ativos para atingir o valor anunciado.

O relatório do Credit Suisse aponta que, historicamente, a desalavancagem da Petrobras baseou-se em metas de produção ambiciosas e aspectos macroeconômicos, como o real forte e a alta dos preços do petróleo. O problema é que a produção esperada nunca veio e hoje os preços do petróleo estão em queda. “E então os investidores aprenderam a ser céticos”, diz o banco. Para os analistas, o programa de desalavancagem da empresa é muito dependente da venda de ativos de US$ 58 bilhões. Seriam US$ 15 bilhões ao ano, em média, e nessa indústria, diz o Credit, empresas privadas conseguiram alcançar esse número apenas três vezes: a BP, que realizou desinvestimentos de US$ 22 bilhões em 2013 e de US$ 17 bilhões em 2010; e a Conoco; US$ 15 bilhões em 2010.

As contas de analistas ainda mostram que se a Petrobras não conseguir vender o esperado em 2017 e 2018, terá geração de caixa negativa nesses dois anos. Usando as premissas dadas pela empresa, um gestor avalia que sem a venda a Petrobras terá uma geração de caixa negativa de R$ 50 bilhões em 2017 e em 2018 (ou seja, teria de captar R$ 100 bilhões de dívida para fechar essa conta). “Eles [diretorida da Petrobras] fecharam a conta com esses US$ 42 bilhões de venda de ativos que ninguém sabe o que é e como pode ser vendido. Senão a conta não fecha”, afirma outro gestor. Há analistas que temem que a Petrobras vire uma companhia que viva alguns anos apenas em função da desalavancagem.

Uma fonte pondera que a previsão de geração de recursos em 2017-2018 não se refere apenas a venda de ativos, mas também à redução de custos e ganhos de produtividade. Os analistas do HSBC optaram por dar o benefício da dúvida à gestão da Petrobras, pois acreditam que o plano será positivo para a companhia – mas o desafio da execução impediu os analistas do HSBC de recomendarem compra dos papéis. Outro gestor pontua que o plano poderá encontrar dificuldades, mas comemora o fato de a empresa ter agora uma gestão que mostra que privilegiará o bom uso do dinheiro da empresa.